-

28/11/2025

jaive-Positionierung Dezember 2025

Die Rendite/Risiko-Landschaft hat sich nur wenig verändert. In der taktischen Allokation gibt es daher keine grösseren Verschiebungen. Aktien und Alternative Anlagen werden Obligationen weiter vorgezogen.

-

31/10/2025

jaive-Positionierung November 2025

Die taktischen Gewichte verschieben sich leicht von Aktien zu Anleihen. Das Übergewicht in Aktien und Alternativen sowie das Untergewicht in Anleihen bleiben jedoch bestehen.

-

01/10/2025

jaive-Positionierung Oktober 2025

Die Risikoprämien der Anlageklassen und damit auch die taktischen Über- und Untergewichte haben sich im Monatsvergleich kaum nennenswert verändert. Aktien und Alternative Anlagen werden weiterhin Obligationen und Liquidität vorgezogen.

-

29/08/2025

jaive-Positionierung September 2025

Der Rendite/Risiko-Tradeoff ist weiterhin ansteigend. Zusätzliche Risiken werden insbesondere in ausgewählten Aktienmärkten, Immobilien und ILS gut entschädigt. Untergewichtet sind v. a. kreditbehaftete Anlagen und lange Eidgenossen.

-

31/07/2025

jaive-Positionierung August 2025

Der Zollkonflikt mit den USA betrifft nahezu alle Länder, zeigt jedoch in den Fundamentaldaten kaum Auswirkungen. Die taktische Asset-Allokation bevorzugt weiterhin Aktien, insbesondere auf Kosten von kreditbehafteten Anleihen. Das Übergewicht bei Aktien ist durch regionale Präferenzen geprägt, mit einem taktischen Fokus auf Schwellenländer und die Pazifikregion.

-

30/06/2025

jaive-Positionierung Juli 2025

Die handels-/geopolitischen Konflikte sind weiterhin ungelöst; trotzdem gehen die Märkte aktuell davon aus, dass nichts von alledem grösseren Schaden anrichten wird.

Die tieferen Volatilitäten sowie vereinzelt höhere Renditepotentiale verbessern v. a. die Risikoentschädigung von Aktien. Die Allokation verschiebt sich daher leicht von Obligationen hin zu Aktien.

-

30/05/2025

jaive-Positionierung Juni 2025

Die Märkte haben sich nach den Turbulenzen im April überraschend schnell wieder beruhigt; etwas irritierend ist einzig die Entwicklung am langen Ende einzelner Zinskurven.

Der Rendite/Risiko-Tradeoff bleibt trotz des Vola-Rückgangs recht flach: Zusätzliche Risiken werden entschädigt, aber in bescheidenem Umfang. Die Aktienallokation ist taktisch ganz leicht erhöht; ebenso die Positionierung in Staatsanleihen. Credit bleibt untergewichtet.

-

30/04/2025

jaive-Positionierung Mai 2025

Getrieben durch die höhere Unsicherheit an den Märkten haben sich die Aussichten für fast alle Anlageklassen eingetrübt. Mit einem Übergewicht in Staatsanleihen z. L. Aktien und «Credit» bleibt die empfohlene Allokation aber recht stabil.

-

17/04/2025

Update aus aktuellem Anlass: jaive-Positionierung Mitte April 2025

Es sind punktuell Zeichen einer Marktberuhigung auszumachen. Die Unsicherheit bleibt aber gross und ist primär politisch geprägt. Staatsanleihen sind generell gegenüber Aktien und Credit favorisiert; die aktive Positionierung ist aber sehr dosiert.

-

31/03/2025

jaive-Positionierung April 2025

Obligationen und Schweizer Immo-Fonds gewinnen absolut und relativ an Attraktivität und deren Übergewicht wird ausgebaut. Demgegenüber wird die Aktienquote auf „neutral“ reduziert.

-

28/02/2025

jaive-Positionierung März 2025

Getrieben durch höhere Volatilitäten und ein weniger vorteilhaftes Umfeld verschiebt sich die Allokation von Aktien hin zu Staatsanleihen; beide Anlageklassen sind nun taktisch ganz leicht übergewichtet.

-

31/01/2025

jaive-Positionierung Februar 2025

In der Fundamentallandschaft gab es nur kleine Verschiebungen. Alternative Anlagen werden leicht reduziert und die Aktienquote stattdessen erhöht.

-

31/12/2024

jaive-Positionierung Januar 2025

Der Rendite/Risiko-Tradeoff hat sich abgeflacht; risikobehaftete Anlagen werden taktisch z. G. von Staatsanleihen reduziert. Aktien bleiben aber taktisch übergewichtet, und Staatsanleihen sind nun neutral alloziert.

-

29/11/2024

jaive-Positionierung Dezember 2024

Mit weniger volatilen Aktien und unattraktiveren Obligationen wurde der Rendite/Risiko-Tradeoff steiler. Die Allokation verschiebt sich von Obligationen und Alternativen Anlagen zu Aktien.

-

31/10/2024

jaive-Positionierung November 2024

Die Allokation zu Fremdwährungsanleihen wird erhöht. Dies geht v. a. zu Lasten der Alternativen Anlagen, aber auch Aktien werden etwas abgebaut.

-

30/09/2024

jaive-Positionierung Oktober 2024

Die Fundamentallandschaft hat sich im September nur wenig verändert. Aktien profitieren von einem positiven ökonomischen Umfeld, Anleihen werden davon eher belastet. In der Folge beiben Aktien und Alternative Anlagen zu Lasten von Anleihen übergewichtet.

-

30/08/2024

jaive-Positionierung September 2024

Im Nachgang zu den Turbulenzen Anfang August haben sich die Märkte sehr schnell wieder beruhigt. Aktien bleiben v. a. aufgrund des freundlichen, monetären Umfelds favorisiert. Anleihen sind, fast unabhängig von Duration und Kreditqualität, taktisch untergewichtet.

-

31/07/2024

jaive-Positionierung August 2024

Die Volatilitäten sind angestiegen, und der Rendite/Risiko-Tradeoff flacht ab; Aktien bleiben gegenüber Anleihen aber leicht favorisiert.

-

28/06/2024

jaive-Positionierung Juli 2024

Der Rendite/Risiko-Tradeoff ist stärker ansteigend. Die Allokation verschiebt sich von Obligationen zu Aktien. Ebenfalls an Attraktivität gewinnen Fremdwährungen. Liquidität bleibt trotz der Zinssenkungen der SNB im Portfoliokontext interessant.

-

03/06/2024

jaive-Positionierung Juni 2024

Es gab kaum nennenswerte Verschiebungen in der Rendite-/Risikolandschaft. Die taktische Positionierung bleibt daher grösstenteils bestehen und Aktien werden Obligationen weiterhin vorgezogen.

-

30/04/2024

jaive-Positionierung Mai 2024

Die risikoreicheren Anlageklassen Aktien und Rohstoffe werden z. G. von Staatsanleihen und Immobilien reduziert. Das Übergewicht von Aktien und das Untergewicht von Obligationen bleiben jedoch erhalten.

-

28/03/2024

jaive-Positionierung April 2024

Die taktische Positionierung mit einem geographisch differenzierten Übergewicht von Aktien und einem Untergewicht von Anleihen ist gegenüber dem Vormonat nur wenig verändert.

-

01/03/2024

jaive-Positionierung März 2024

In der Rendite/Risiko-Landschaft gibt es nur kleine Verschiebungen; die taktische Positionierung ändert sich dadurch nur wenig und Aktien bleiben ggn. Obligationen bevorzugt.

-

31/01/2024

jaive-Positionierung Februar 2024

Leicht höhere Renditepotentiale bei Anleihen verschieben die optimale Allokation geringfügig von Aktien hin zu Obligationen. Die taktische Positionierung ist recht nahe an der Strategie.

-

29/12/2023

jaive-Positionierung Januar 2024

Die Bond-Renditen gingen weiter zurück und liessen den Rendite/Risiko-Tradeoff steiler werden – allerdings auf tiefem Niveau. Die Allokation zu Aktien wird erhöht, jene zu Anleihen abgebaut.

-

01/02/2023

jaive-Positionierung Februar 2023

Der Start ins Jahr war freundlich. Im Referenzportfolio werden Aktien zu Lasten von Staatsanleihen und «Credit» erhöht, bleiben aber untergewichtet.

-

03/01/2023

jaive-Positionierung Januar 2023

Der Dezember war für alle grossen Anlageklassen ein schwacher Monat. Die generell defensive Positionierung von jaive bleibt bestehen, wenngleich ein gewisser Abtausch zwischen den risikobehafteten Anlageklassen stattfindet (z. B. etwas mehr Aktien, weniger Credit).

-

01/12/2022

jaive-Positionierung Dezember 2022

Trotz einer höheren Risikoentschädigung von Aktien bleibt der Rendite/Risiko-Trade-off negativ. In der Summe bleiben Aktien zu Gunsten von Anleihen inkl. Credit sowie Rohstoffen untergewichtet. Innerhalb der Obligationen werden kürzere Laufzeiten bevorzugt.

-

01/11/2022

jaive-Positionierung November 2022

Die Portfoliopositionierung bleibt defensiv, wobei im Wesentlichen Aktien z. G. aller anderen Anlageklassen reduziert sind. «Credit» ist ein Stück weit ein tauglicher Aktienersatz.

-

03/10/2022

jaive-Positionierung Oktober 2022

Trotz teils deutlich tieferer Bewertungen bleibt die Positionierung stark defensiv. Das Portfolio ist weiterhin im Wesentlichen um das starke Untergewicht von Aktien herum positioniert.

-

31/08/2022

jaive-Positionierung September 2022

In Folge der Korrekturen der letzten zwei Wochen haben fast alle Anlageklassen an Attraktivität gewonnen. Aktienrisiken werden aber immer noch ungenügend entschädigt und bleiben untergewichtet.

-

02/08/2022

jaive-Positionierung August 2022

Die Renditepotentiale aller wichtigen Anlageklassen gingen im Zug der Markterholung zurück. Das Portfoliorisiko bleibt reduziert, wobei das Aktienuntergewicht ist in den angelsächsischen Märkten konzentriert ist.

-

01/07/2022

Der Rendite/Risiko-Trade-off hat sich weiter zu Gunsten der risikoärmeren Anlageklassen verschoben. Das Portfoliorisiko wird daher weiter reduziert. Das Umfeld für Aktien hat sich mit den Zinserhöhungen und einer weiter steigenden Inflation weiter verschlechtert, weshalb das Untergewicht ausgebaut wird. Stattdessen gewinnen Staatsanleihen und Credit an Attraktivität und das Übergewicht zu beiden Anlageklassen wird erhöht.

-

01/06/2022

jaive-Positionierung Juni 2022

Die Erholung in der letzten Mai-Woche brachte keine fundamentale Neubeurteilung in jaive. Das Portfoliorisiko ist weiterhin unter Strategie. Hohe Inflationraten und ein rückläufiger «Money Supply» prägen das Bild für Aktien. Diese bleiben untergewichtet; insbesondere die angelsächsischen Märkte.

https://www.dianastrasse.ch/

-

02/05/2022

An der Fundamentallandschaft hat sich wenig verändert. Der Rendite/Risiko-Tradeoff bleibt negativ, und Risiken werden nur sehr selektiv entschädigt. Das Portfoliorisiko bleibt daher reduziert und Obligationen werden Aktien weiterhin bevorzugt. Mit zusätzlich höheren Risikoaufschlägen wird das Risiko von Credit wieder ansprechend entschädigt und die Anlageklasse neu leicht übergewichtet.

-

01/04/2022

Der politische Einfluss auf die Märkte bleibt bestehen. Aus fundamentaler Sicht bleibt der Rendite-/Risiko-Tradeoff negativ; zusätzliches Risiko in den Hauptanlageklassen wird gemieden. Entsprechend bleibt die Aktienquote taktisch untergewichtet. Stattdessen werden speziell Schweizer Staatsanleihen u.a. auch mit langen Laufzeiten höher gewichtet.

-

01/03/2022

jaive-Positionierung März 2022

Die aktuelle Situation an den Märkten ist primär politisch geprägt. Aus einer fundamentalen Optik empfiehlt es sich, die Risiken weiterhin reduziert zu halten. Die Aktienquote bleibt taktisch untergewichtet, wobei die regionalen Unterschiede in jaive noch selten so ausgeprägt waren.

-

01/02/2022

jaive-Positionierung Februar 2022

Steigende Zinsen und höhere Volatilitäten an den Aktienmärkten haben dazu geführt, dass der Rendite/Risiko-Tradeoff der wichtigsten Anlageklassen ins Negative gedreht hat. Risiken werden weiter reduziert.

-

03/01/2022

jaive-Positionierung Januar 2022

Der Rendite/Risiko-Tradeoff für die wichtigsten Anlageklassen ist nun vollkommen flach; zusätzliches Risiko wird in den Hauptanlageklassen nicht mehr mit einer höheren Renditeerwartung entschädigt. Die Aktienquote ist taktisch untergewichtet, wobei das Untergewicht auf die nordamerikanischen Märkte konzentriert ist.

-

01/12/2021

jaive-Positionierung Dezember 2021

Die Renditepotentiale haben sich nur wenig verschoben. Aufgrund der gestiegenen Unsicherheit sank jedoch die Risikoentschädigung (flacherer Rendite/Risiko-Trade-off). Das Portfoliorisiko wird leicht reduziert und liegt unter der strategischen Vorgabe.

-

01/11/2021

jaive-Positionierung November 2021

Renditepotentiale und Risiken der wichtigsten Anlageklassen gingen gegenüber dem Vormonat zurück; die relative Attraktivität der Asset Classes zueinander hat sich aber nicht namhaft verschoben. Die Aktienquote ist neutral und das Portfoliorisiko ganz leicht über Strategie.

-

03/05/2021

jaive21

jaive21 ist live und bringt erhebliche Verbesserungen in der Analyse der „Alternativen Anlagen“ und ein deutlich leistungsfähigeres Risikomodell.

-

jaive-Positionierung Mai 2021

Mit zunehmend unattraktiveren Aktienmärkten verschiebt sich die Allokation – mangels Alternativen – vorsichtig in Richtung Obligationen und Credit.

-

04/03/2021

jaive-Positionierung März 2021

Der kürzliche Volatilitäts-Spike ist wohl nicht überzubewerten . Die Portfolioallokation für März ist gegenüber dem Vormonat unwesentlich verändert mit einem leichten Übergewicht von Aktien und einem deutlichen Untergewicht von Obligatonen, insbesondere auch von Credit.

-

03/06/2020

Erfolgreiches Aktienmarkt-Timing in der Corona-Krise

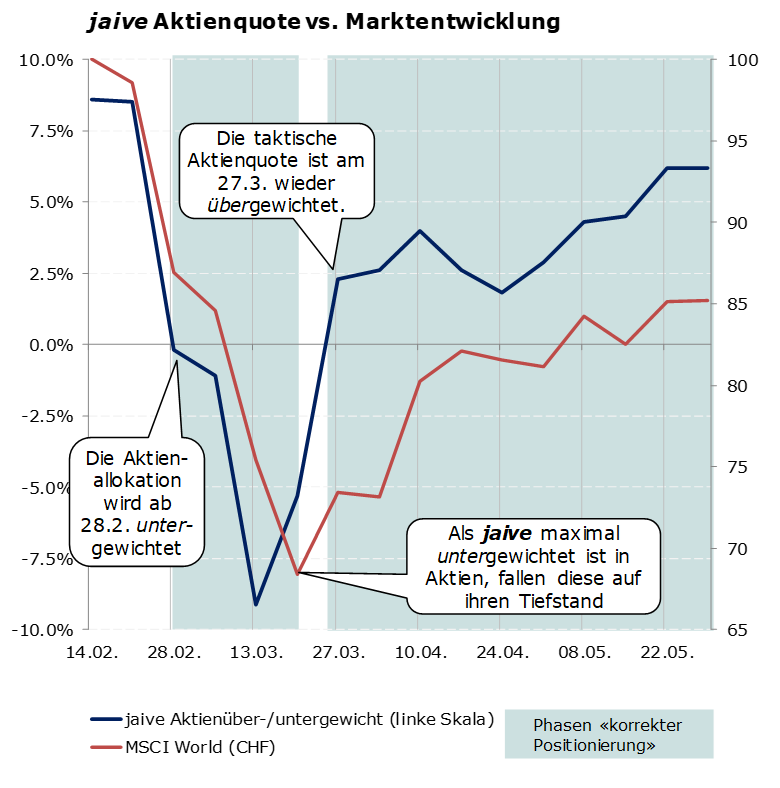

Die Grafik zeigt die Entwicklung der taktischen Aktienquote im jaive-Referenzportfolio während der Corona-Krise (blaue Linie). Die Darstellung erfasst die Über- bzw. Untergewichtung relativ zum strategischen Normalgewicht (linke Skala). In der Summe war das Timing sowohl in der Down- wie auch in der Up-Phase des Marktes ausgezeichnet, wenn auch nicht perfekt.

-

18/06/2019

Dynamic VONCERT auf „Swiss Sector Rotation“ Basket – Track Record 5 Jahre

Über die vergangenen 5 Jahre hinweg out-performte der Dynamic VONCERT auf „Swiss Sector Rotation“ Basket (VZOSM) seinen Benchmark SMI EXP um 8 % pro Jahr – und dies netto nach Abzug aller Kosten.

-

10/09/2018

Breakfast-Event in Chur

Am 5. September fand ein geschlossener Breakfast-Event in Zusammenarbeit mit der Graubündner Kantonalbank zum Thema „ALM Studie – was kommt danach?“ statt. Details zum gelungenen Anlass finden Sie hier.